Seit der Finanzkrise rüsten sich immer mehr Staaten für Devisenmarktinterventionen, indem sie ihre Währungsreserven weiter ausbauen. Vor allem große Schwellenländer zeigen hohe Bereitschaft zu Devisenmarktinterventionen, um ihre eigene Währung zu stützen. Dies ist das Ergebnis einer Analyse vom Deutschen Institut für Wirtschaftsforschung (DIW Berlin), für die DIW-Ökonom Lukas Menkhoff die internationale Finanzmarktarchitektur, insbesondere die Wechselkursregime und Währungsreserven der Länder, auf Basis von Daten des Internationalen Währungsfonds untersucht hat.

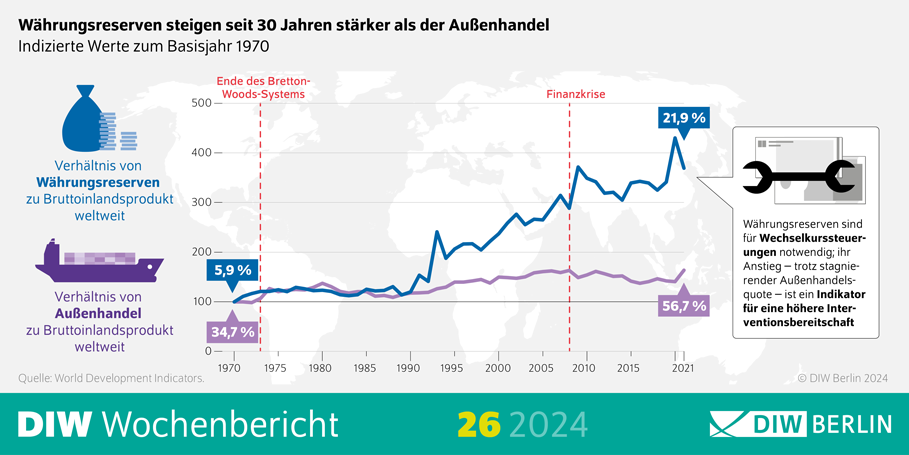

Mit der zunehmenden Globalisierung haben die Staaten ab den 1990er Jahren zunehmend und in großem Umfang Währungsreserven aufgebaut, die für Interventionen zur Wechselkurssteuerung notwendig sind. Die Reserven stiegen anteilig zum Bruttoinlandsprodukt (BIP) von zwölf Prozent im Jahr 1990 auf 25 Prozent im Jahr 2022. Seit der weltweiten Finanzkrise 2008 kam die weitere Globalisierung ins Stocken. Nun ließe sich erwarten, dass parallel auch die Währungsreserven abnehmen oder zumindest nicht weiter steigen. Das Gegenteil ist aber eingetreten.

Seit der Finanzkrise zeigt sich der Trend, dass zwar passend zur Deglobalisierung das Verhältnis vom Außenhandel zum BIP sinkt, gleichzeitig aber das Verhältnis der Währungsreserven zum BIP gestiegen ist – zwischen 2008 und 2022 um etwa ein Viertel. Diese Währungsreserven dienen unter anderem der Absicherung gegen Krisen. „Die plausibelste Interpretation dieser Zunahme ist, dass die Staaten sich nicht sicher sind, ob die Entwicklung der Wechselkurse ihren Vorstellungen entspricht“, vermutet DIW-Ökonom Menkhoff. „Vertrauen der Staaten in die Preisbildung auf den freien Märkten nimmt offensichtlich ab und ihre Bereitschaft zur politischen Kontrolle mithilfe von Devisenmarktinterventionen steigt.“

Teure Absicherung

Diese Bereitschaft zur Kontrolle hat aber ihren Preis, denn Devisenreserven kosten und schränken damit auch den Handlungsspielraum der Staaten ein. Da Devisenreserven üblicherweise in sehr sicheren, aber dadurch schlecht verzinsten Währungen gehalten werden, die zudem häufig kurzfristig verfügbar sein müssen, ist die Rendite für die Staaten nicht nur mager, sondern verhindert auch Anlagen in höher verzinste Papiere. Diese Bereitschaft zur Kontrolle findet sich insbesondere bei Ländern mit rigiden Wechselkursen und niedrigem Pro-Kopf-Einkommen, insbesondere unter großen Schwellenländern wie China, die relativ aktiv in internationale Wirtschaftsbeziehungen eingebunden sind.

„Beunruhigend an dieser Entwicklung ist, dass dies ein weiterer Schritt weg von einer westlich dominierten, multilateral geordneten Weltwirtschaft ist, hin zu einer Welt, in der Länder stärker ad hoc agieren“, meint Studienautor Menkhoff. „Europa wird damit zusammen mit wenigen anderen Staaten zu einer Ausnahme.“ Auch Europa hält zwar große Währungsreserven, hat diese aber in der Währungsunion nicht mehr aufgebaut. „Europa setzt – bislang jedenfalls – auf eine multilaterale Ordnung, auf verbindliche Regeln und auf relativ freie Märkte. In solch einer Welt braucht man nicht so große Devisenreserven und muss die auch nicht in liquider Form halten.“

(c) DIW, 26.06.2024